上周五正式掛牌紐交所的阿里巴巴,昨天宣布全額行使超額配售權,令集資額由原先的218億美元(約1700億港元)擴大至250.3億美元約(1952億港元),超過2010年農行(01288)IPO(首次公開招股)籌得的221億美元,成為全球歷來最大規模IPO。

阿里首天掛牌收報93.89美元,較招股價升38%,昨天第二日交易,開市後一度低見90.5美元,回吐3.6%,截至今晨1時報89.95美元,

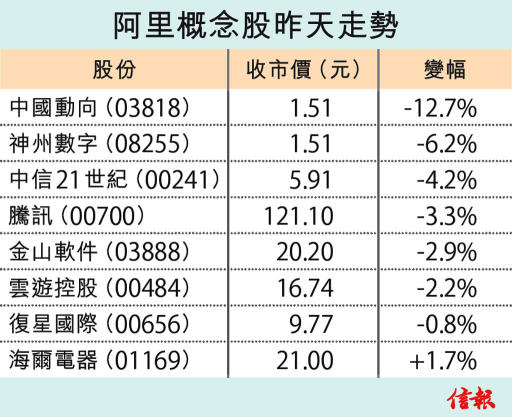

跌4.2%。有分析認為,阿里「真身」已上市,基金可直接持股,阿里概念股成為換馬對象。一眾上市前被炒高的概念股昨現「散水」慘況,其中持有阿里股份的

中國動向(03818)曾急瀉14%,騰訊(00700)則跌3.3%,阿里持有的中信21世紀(00241)亦挫4.2%。中國動向2011年透過雲鋒基金持有阿里巴巴0.31%股權,按阿里首日收市價計算,市值達7.2億美元(約56億元),但該批股份設有禁售期,在阿里上市後6個月內不得沽售,該股昨天大幅回調近13%。

今年4月開始和阿里合作拓展物流業務的海爾電器(01169),股價昨收報21元,升1.7%;復星國際(00656)持有阿里牽頭的物流基礎設施企業菜鳥網10%股權,昨收報9.77元,微跌0.8%。

內地機構投資者「分得少」

內地媒體報道,阿里上市認購踴躍,雖通過超額配售權,額外增發4801.6萬股;但內地機構投資者分派甚少,其中嘉實資本阿里新股投資系列專項管理 計劃未獲配股,而華夏、博時、融通、匯添富則獲得小額配售。《每日經濟新聞》報道,華夏基金獲配額度最大,達2000萬美元;華夏香港獲配160萬美元; 博時的六個產品「全中」,獲配500萬美元;匯添富海外添富牛11號資產管理計劃獲配476萬美元,但獲配比例僅17%。