〈美股盤後〉最後1小時大反彈 道瓊跌逾 250 點結束狂野一週

鉅亨網編譯羅昀玫

武漢肺炎 (Covid-19) 加劇經濟衰退恐慌,華爾街逃向避險資產,日圓、黃金續漲、原油下滑,十年期美債殖利率刷新低 0.66%。

石油輸出國家組織 (OPEC+) 無法就減產達成共識,原油價格跳水 10%,創 5 年來最大跌幅,能源股持續受到重創。

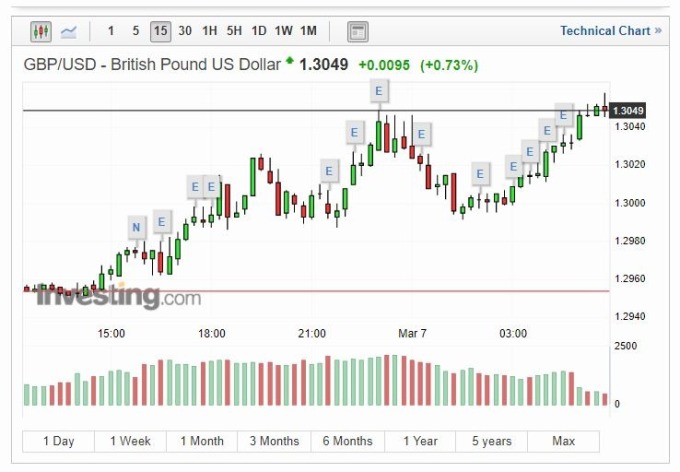

週五 (6 日) 華爾街忽略亮眼的非農就業數據,美股四大指數持續上演大逃殺,道瓊開盤大跌逾 700 點,爾後持續震盪,終場最後一小時內迅速恢復部分失地,收跌逾 250 點。

道瓊終場最後一小時內迅速恢復部分失地 (圖片:investing)

石油輸出國家組織 (OPEC+) 無法就減產達成共識,原油價格跳水 10%,創 5 年來最大跌幅,能源股持續受到重創。

週五 (6 日) 華爾街忽略亮眼的非農就業數據,美股四大指數持續上演大逃殺,道瓊開盤大跌逾 700 點,爾後持續震盪,終場最後一小時內迅速恢復部分失地,收跌逾 250 點。

週五 (6 日) 美股四大指數表現:

標普所有板塊血色蔓延,能源股、金融與材料塊領跌。。(圖片:Finviz)

道瓊 30 檔成分股漲跌互見:摩根大通 (JPM) 大跌逾 5.17%;埃克森美孚 (XOM-US) 大跌 4.83%;高盛 (GS-US) 下跌 2.99%;聯合健康 (UNH-US) 上漲 0.32%;思科 (CSCO-US) 上漲 0.28%。

費半成分股幾乎通殺,僅 AMD、萬機儀器收漲。英特爾 (INTC-US) 下跌 2.07%;美光 (MU-US) 下跌 4.19%;Nvidia (NVDA-US) 下跌 2.64%;高通 (QCOM-US) 下跌 2.15%;應用材料 (AMAT-US) 下跌 2.22%。

台股 ADR 集體收跌:台積電 ADR (TSM-US) 下跌 1.18%;日月光 ADR (ASX-US) 下跌 2.73%;聯電 ADR (UMC-US) 下跌 2.34%;中華電信 ADR (CHT-US) 下跌 0.52%。

首席經濟顧問拉里庫德洛 (Larry Kudlow) 週五表示,白宮正在考慮採取針對性措施,以抵消疫情對航空業帶來的負面影響。航空股上漲,達美航空 (DAL-US) 上漲 1.96%;西南航空 (LUV-US) 上漲 1.06%;波音 (BA-US) 上漲 0.75%。

焦點個股與財報

惠普 (HP-US) 旗下雲端伺服器服務公司 (HPE) 與超微半導體 (AMD)(AMD-US) 週四獲得美國國家能源安全局 (NNSA) 高達 6 億美元的核武超級電腦開發計畫。

此外,超微不受疫情影響,維持第一季營收預測不變,超微 (AMD-US) 週五股價上漲 1.00%。

Costco 週四 (5 日) 美股盤後公佈了 2020 年第二季財報,營收及獲利雙雙優於市場預期,然而市場反應冷淡,Costco(COST-US) 週五隨大盤下跌 1.40%。

關鍵數據

武漢肺炎 (Covid-19) 疫情延燒全球,確診病例總數已超過 10 萬例,死亡數至少達 3,383,美國疫情不斷擴大,美國加州、佛羅里達州和華盛頓州已進入緊急狀態,該國累計出現 245 例確診,至少 14 人死亡。

美國總統川普週五還簽署 83 億美元緊急支出法案,以對抗該病毒在美國大爆發。

美股搭雲霄飛車已成近期常態的模式,摩根士丹利高級投資經理 Andrew Slimmon 表示:「週五市場表現不佳,因為我們都預計週末情況會惡化。」

德意志銀行首席股票策略師 Binky Chadha 在一份報告中表示:「迄今為止,標普拋售規模還將進一步擴大。就時間持續性來看,才僅僅兩週就宣布這事結束還為時過早。」

- 美股道瓊指數下跌 256.50 點,或 0.98%,收 25,864.78 點。

- 標普 500 指數下跌 51.84 點,或 1.71%,收 2,972.10 點。

- 那斯達克指數下跌 162.98 點,或 1.87%,收 8,575.62 點。

- 費城半導體指數下跌 34.14 點,或 1.97%,收 1,699.89 點。

道瓊 30 檔成分股漲跌互見:摩根大通 (JPM) 大跌逾 5.17%;埃克森美孚 (XOM-US) 大跌 4.83%;高盛 (GS-US) 下跌 2.99%;聯合健康 (UNH-US) 上漲 0.32%;思科 (CSCO-US) 上漲 0.28%。

費半成分股幾乎通殺,僅 AMD、萬機儀器收漲。英特爾 (INTC-US) 下跌 2.07%;美光 (MU-US) 下跌 4.19%;Nvidia (NVDA-US) 下跌 2.64%;高通 (QCOM-US) 下跌 2.15%;應用材料 (AMAT-US) 下跌 2.22%。

台股 ADR 集體收跌:台積電 ADR (TSM-US) 下跌 1.18%;日月光 ADR (ASX-US) 下跌 2.73%;聯電 ADR (UMC-US) 下跌 2.34%;中華電信 ADR (CHT-US) 下跌 0.52%。

首席經濟顧問拉里庫德洛 (Larry Kudlow) 週五表示,白宮正在考慮採取針對性措施,以抵消疫情對航空業帶來的負面影響。航空股上漲,達美航空 (DAL-US) 上漲 1.96%;西南航空 (LUV-US) 上漲 1.06%;波音 (BA-US) 上漲 0.75%。

焦點個股與財報

惠普 (HP-US) 旗下雲端伺服器服務公司 (HPE) 與超微半導體 (AMD)(AMD-US) 週四獲得美國國家能源安全局 (NNSA) 高達 6 億美元的核武超級電腦開發計畫。

此外,超微不受疫情影響,維持第一季營收預測不變,超微 (AMD-US) 週五股價上漲 1.00%。

Costco 週四 (5 日) 美股盤後公佈了 2020 年第二季財報,營收及獲利雙雙優於市場預期,然而市場反應冷淡,Costco(COST-US) 週五隨大盤下跌 1.40%。

關鍵數據

- 美國 2 月新增非農就業 (萬人) 報 27.3,預估 19.5,前值 22.5<

- 美國 2 月失業率報 3.5%,預估 3.6%,前值 3.6%

- 美國 2 月平均每小時薪資年增率報 3.0%,預估 3.0%,前值 3.1%

- 美國 2 月平均每小時薪資月增率報 0.3%,預估 0.3%,前值 0.2%

- 美國 2 月勞動參與率報 63.4%,預估 63.4%,前值 63.4%

- 美國 2 月平均每週工時 (小時) 報 34.4,預估 34.3,前值 34.3

武漢肺炎 (Covid-19) 疫情延燒全球,確診病例總數已超過 10 萬例,死亡數至少達 3,383,美國疫情不斷擴大,美國加州、佛羅里達州和華盛頓州已進入緊急狀態,該國累計出現 245 例確診,至少 14 人死亡。

美國總統川普週五還簽署 83 億美元緊急支出法案,以對抗該病毒在美國大爆發。

美股搭雲霄飛車已成近期常態的模式,摩根士丹利高級投資經理 Andrew Slimmon 表示:「週五市場表現不佳,因為我們都預計週末情況會惡化。」

德意志銀行首席股票策略師 Binky Chadha 在一份報告中表示:「迄今為止,標普拋售規模還將進一步擴大。就時間持續性來看,才僅僅兩週就宣布這事結束還為時過早。」

https://news.cnyes.com/news/id/4449521?exp=a

〈紐約匯市〉美債殖利率續探新低 美元創四年來最慘週跌幅 英鎊歐元雙漲

鉅亨網編譯陳宜伶

週五 (6 日) 美元指數下滑 0.82% 至 95.995,美元延續第二日跌勢,早盤時段一度下探至 95.883,為一年來最低水平。由於美國公債殖利率大跌,損傷美元吸引力, 美元本週累計下跌 1.6%,是自 2016 年 2 月初以來最差一週的表現。

美元指數 15 分線 (圖片: INVESTING)

Action Economics 董事總經理 (Jonathan Coughtrey) 在報告表示:「美元走軟的同時,美債殖利率也急劇下滑」。

避險貨幣需求不減,日圓瑞郎雙漲,美元兌日圓率重跌 0.83%,至 1 美元兌換 105.28 日圓,創六個月以來新低,自去年 8 月份來首次跌破 106 日圓。美元兌瑞郎下跌 0.84%,自兩年來低點回彈。

Action Economics 董事總經理 (Jonathan Coughtrey) 在報告表示:「美元走軟的同時,美債殖利率也急劇下滑」。

避險貨幣需求不減,日圓瑞郎雙漲,美元兌日圓率重跌 0.83%,至 1 美元兌換 105.28 日圓,創六個月以來新低,自去年 8 月份來首次跌破 106 日圓。美元兌瑞郎下跌 0.84%,自兩年來低點回彈。

高盛全球外匯與新興市場戰略聯席主管 Zach Pandl 表示,如果未來幾個月全球股市持續震盪,日圓可能升至 95。美元兌瑞郎下跌 0.1%至 0.9443。

市場押注本月 18 日至 19 日的利率會議上,央行將再降息 2 碼。聯準會已於本週二 (3 日) 緊急降息兩碼,目前的基準利率為 1.0%-1.25%。預估會在四月會議前降息 2 碼。

美元暴跌支撐了歐元英鎊,歐元週五狂漲 0.4%,一度觸及八個月來高點 1.1328。歐元兌美元的一個月隱含波動率達到了 2018 年 11 月以來的最高水平,MUFG 銀行的分析師指出,若歐洲央行 (ECB) 不採取寬鬆政策,歐元將持續升值。

德國 1 月份工廠訂單增長 5.5%,但該數據仍是疫情前的狀況,隨著疫情延燒,市場預期德國製造業的景氣復甦亦將難以維持。投資人密切關注 ECB 是否能在下週會議將利率下調 10 個基點。歐元本週仍上漲近 1.9%。

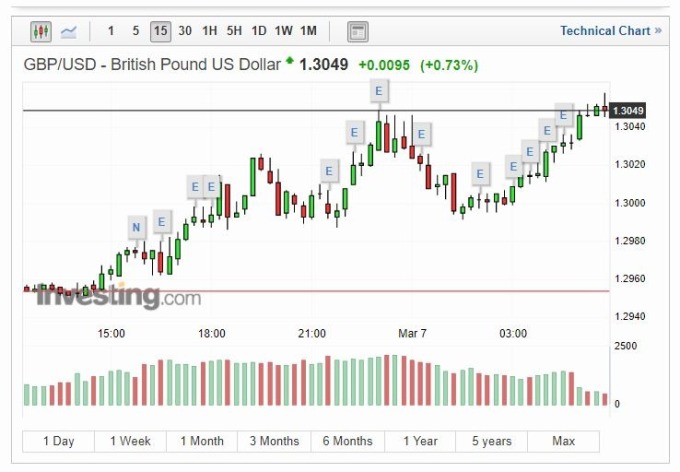

英鎊兌美元 (圖片: INVESTING)

此外,英國政府承諾大幅增加公共支出以因應疫情,從而消除英國央行需要進一步降息的需要,萬神殿宏觀經濟學家 (Pantheon Macroeconomics) 分析師預計,英國財政赤字將從當前財年的 2.0% 擴大至國內生產總值的 2.4%。

「我們預計英國首相今年會相對謹慎,以保留 2021 年的火力,屆時英國脫歐的經濟成本將開始急速上升。」

國際油價暴跌,和期貨價格正相關的紐幣澳幣回神,此外,跡象顯示中國疫情正在減緩,紐幣兌美元漲 0.5%,同時帶動澳幣走揚,加上美元疲軟,澳幣兌美元上漲 0.56% 至 0.6650,逼近兩週來高位。

截至週五 (6 日) 台灣時間 6:00 價格:

美元指數來到 95.995。

歐元兌美元匯率來到 1 歐元兌換 1.1284 美元。

英鎊兌美元匯率來到 1 英鎊兌換 1.3049 美元。

澳幣兌美元匯率來到 1 澳幣兌換 0.6650 美元。

美元兌加幣匯率來到 1 美元兌換 1.3424 加幣。

美元兌日圓匯率來到 1 美元兌換 105.28 日圓。

市場押注本月 18 日至 19 日的利率會議上,央行將再降息 2 碼。聯準會已於本週二 (3 日) 緊急降息兩碼,目前的基準利率為 1.0%-1.25%。預估會在四月會議前降息 2 碼。

美元暴跌支撐了歐元英鎊,歐元週五狂漲 0.4%,一度觸及八個月來高點 1.1328。歐元兌美元的一個月隱含波動率達到了 2018 年 11 月以來的最高水平,MUFG 銀行的分析師指出,若歐洲央行 (ECB) 不採取寬鬆政策,歐元將持續升值。

德國 1 月份工廠訂單增長 5.5%,但該數據仍是疫情前的狀況,隨著疫情延燒,市場預期德國製造業的景氣復甦亦將難以維持。投資人密切關注 ECB 是否能在下週會議將利率下調 10 個基點。歐元本週仍上漲近 1.9%。

此外,英國政府承諾大幅增加公共支出以因應疫情,從而消除英國央行需要進一步降息的需要,萬神殿宏觀經濟學家 (Pantheon Macroeconomics) 分析師預計,英國財政赤字將從當前財年的 2.0% 擴大至國內生產總值的 2.4%。

「我們預計英國首相今年會相對謹慎,以保留 2021 年的火力,屆時英國脫歐的經濟成本將開始急速上升。」

國際油價暴跌,和期貨價格正相關的紐幣澳幣回神,此外,跡象顯示中國疫情正在減緩,紐幣兌美元漲 0.5%,同時帶動澳幣走揚,加上美元疲軟,澳幣兌美元上漲 0.56% 至 0.6650,逼近兩週來高位。

截至週五 (6 日) 台灣時間 6:00 價格:

美元指數來到 95.995。

歐元兌美元匯率來到 1 歐元兌換 1.1284 美元。

英鎊兌美元匯率來到 1 英鎊兌換 1.3049 美元。

澳幣兌美元匯率來到 1 澳幣兌換 0.6650 美元。

美元兌加幣匯率來到 1 美元兌換 1.3424 加幣。

美元兌日圓匯率來到 1 美元兌換 105.28 日圓。

https://news.cnyes.com/news/id/4449536?exp=a

對抗武漢肺炎! 美豁免中國口罩等醫療用品關稅

鉅亨網編譯陳宜伶

因應武漢肺炎疫情,美國貿易代表處 (USTR) 週五 (6 日) 的文件顯示。近日批准豁免多達數十種由中國進口的醫療用品關稅,受惠商品包含了口罩、消毒濕紙巾和防護手套等。

鑒於近來武漢肺炎傳播快速,醫療用品需求量大,共有 27 醫療用品公司申請關稅豁免都快速獲得批准,甚至有許多申請罕見地在截止期限 1 月 31 日後的一個多月就獲得批准。

以往美國審理中國進口產品的關稅豁免申請,至少得動輒數月,蘋果於去年 10 月 31 日為旗下中國製造的 AirPod 耳機申請關稅豁免,至今仍未獲批准。

位於美國伊利諾州的 Medline International 醫藥公司,在豁免申請期限截止前,已提交出 103 項產品的申請,目前有 30 件獲批准,這些產品包括手術服、口罩和藥杯。

鑒於近來武漢肺炎傳播快速,醫療用品需求量大,共有 27 醫療用品公司申請關稅豁免都快速獲得批准,甚至有許多申請罕見地在截止期限 1 月 31 日後的一個多月就獲得批准。

以往美國審理中國進口產品的關稅豁免申請,至少得動輒數月,蘋果於去年 10 月 31 日為旗下中國製造的 AirPod 耳機申請關稅豁免,至今仍未獲批准。

位於美國伊利諾州的 Medline International 醫藥公司,在豁免申請期限截止前,已提交出 103 項產品的申請,目前有 30 件獲批准,這些產品包括手術服、口罩和藥杯。

USTR 週四也批准了其他公司的醫療用品申請,如手術台罩單、識別腕帶、血壓袖套和聽診器罩等。不過目前美國貿易代表處仍未批准藥品的關稅豁免申請。

美國總統川普去年 9 月對價值 1120 億美元的中國商品加徵 15% 的關稅。但隨著中美達成第一階段貿易協議,今年 2 月 15 日協議生效,這批項目的關稅進而減低至 7.5%。

美國總統川普去年 9 月對價值 1120 億美元的中國商品加徵 15% 的關稅。但隨著中美達成第一階段貿易協議,今年 2 月 15 日協議生效,這批項目的關稅進而減低至 7.5%。

https://m.moneydj.com/f1a.aspx?a=74e04772-7a51-4669-91f9-e49f5e2def07&c=MB03

微軟美國員工確診,聯邦基金利率4月底恐下探歷史次低

CNBC報導,微軟(Microsoft Corp)發言人週四(3月5日)晚間透過電子郵件表示,兩名在美國西雅圖普吉特海灣地區上班的員工確診感染冠狀病毒。微軟子公司領英(LinkedIn)發言人也透過電郵表示,其中一個確診病例是遠距工作的領英員工。微軟Redmond總部隸屬普吉特海灣地區。

臉書(Facebook)3月4日說,西雅圖辦公室的1名約聘人員感染冠狀病毒。亞馬遜(Amazon.com, Inc.)3月3日表示,華盛頓州西雅圖市辦公室的一名員工確診感染「2019年新型冠狀病毒疾病(COVID-19)」。

微軟執行副總裁Kurt DelBene 3月4日宣布,根據美國華盛頓州Redmond園區所在地金郡(King County)公布的公共指引,3月5-25日期間西雅圖普吉特海灣地區與舊金山灣區地區員工在工作內容允許的情況下盡可能在家工作。

微軟2月26日宣布,由於Windows OEM和Surface受衝擊程度比先前預期的還要大,微軟預期「更個人運算(More Personal Computing)」部門營收預估將無法順利達成。

Thomson Reuters報導,美國副總統彭斯(Mike Pence)週四坦承,美國目前還沒有足夠的冠狀病毒檢測試劑盒來滿足預期的需求。

世界衛生組織(WHO)秘書長譚德塞(Tedros Adhanom Ghebreyesus)3月3日指出,COVID-19的全球致死率為3.4%(註:原先預估為2%左右)。相較之下,季節性流感的致死率遠低於1%。

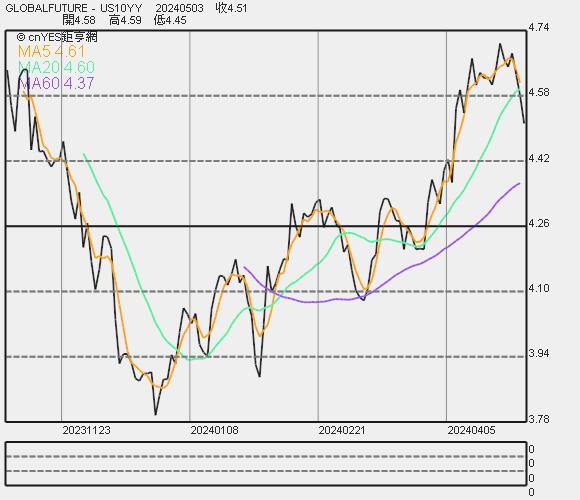

華爾街日報報導,人們越來越相信武漢肺炎的衝擊將迫使各國央行採取更大膽的行動。截至週五(3月6日)午後亞洲交易時段,美國10年期公債殖利率觸及0.810%、創盤中歷史新低,遠低於1年前的2.6%。

芝商所(CME)FedWatch工具顯示,期貨市場投資人現在預期聯準會(FED)最遲將在原定的3月18日例行利率會議上宣布至少降息兩碼。期貨市場價格顯示,今年4月底聯邦基金利率目標範圍可能下探0.25-0.5%。

美國聯邦公開市場委員會(FOMC,見圖)3月3日宣布將聯邦基金利率目標範圍調降兩碼(0.5個百分點)至1.00-1.25%。FOMC表示,美國經濟基本面依舊強勁,但武漢肺炎對經濟活動帶來不確定性風險。

FED主席鮑爾(Jerome H. Powell)3月3日指出,貨幣政策可以成為支持整體經濟活動的有效工具。然而,他也表示FED知道降息不會降低疾病感染率、也無法解決供應鏈破裂的問題,FED知道自己沒有所有的答案。

聯邦基金利率史上最低的目標範圍(0.0-0.25%)是出現在2008年12月16日至2015年12月15日。

https://news.cnyes.com/news/id/4449499

資金狂湧債市!10年期美債殖利率史上首度跌破0.7%

鉅亨網編譯林薏禎

武漢肺炎 (COVID-19) 疫情持續延燒,週五 (6 日) 全球確診病例幾乎趨近 10 萬人次,疫情不確定性導致資金紛紛湧入政府公債,10 年期美國公債殖利率跌至 0.674% 歷史低點,為史上首度跌破 0.7%。

儘管美國 2 月新增非農表現亮眼,隨著疫情不確定性持續干擾商業情緒,美股週五 (6 日) 開盤重挫 700 點,資金不斷湧入具避險性質的公債,美債殖利率持續跌深。

BMO Capital Markets 利率策略主管 Ian Lyngen 表示,在股價重挫之下,「市場重定價」仍在持續進行,且稍早報導稱全球新型冠狀病毒確診數已接近 10 萬,儘管投資人深信「崩跌持續時間越長,影響就越深」的邏輯,我們仍無法估算當前疫情對經濟的影響。

https://news.cnyes.com/news/id/4449529

當前美債殖利率跌勢驚人 但配合刺激措施 有助下半年反彈

鉅亨網編譯張祖仁

人們對迅速蔓延的武漢肺炎 (COVID-19) 疫情的擔憂,引發股市和其他風險資產的拋售,此時債券表現優於其他市場不足為奇。

但是,殖利率的急劇下降使長期美國國債成為今年以來表現最強勁的資產之一,它們 2 位數的巨幅價值讓常被更形突出,因美債向來的年回報率僅有低個位數。

Tradeweb 數據顯示,美國 10 年期美國國債殖利率週五 (6 日) 下跌 21.5 個基點至 0.709%,比年初交易價格低約 1.20 個百分點。30 年期債券殖利率下跌 44.2 個基點至 1.216%。隨著殖利率下降,債券價格上升。

10 年期美債殖利率走勢

但是,殖利率的急劇下降使長期美國國債成為今年以來表現最強勁的資產之一,它們 2 位數的巨幅價值讓常被更形突出,因美債向來的年回報率僅有低個位數。

Tradeweb 數據顯示,美國 10 年期美國國債殖利率週五 (6 日) 下跌 21.5 個基點至 0.709%,比年初交易價格低約 1.20 個百分點。30 年期債券殖利率下跌 44.2 個基點至 1.216%。隨著殖利率下降,債券價格上升。

Raymond James 首席固定收益策略師 Kevin Giddis 寫道:「在這些水平上買進美國國債,可確保在手頭有隨時可取用的流動性的同時,也可隨時安全地重返市場。」

甚至另一種避風港投資:黃金,今年來的漲幅也達 9.4%。

但是,隨著殖利率趨近於零以及令人擔憂的回彈潛力,部分投資人可能開始質疑債券市場在未來幾週內是否會不再是避風港。

管理期貨基金的 AlphaSimplex Group 投資組合經理人 Kathryn Kaminski 說,「安全港可能不再安全。」

本周利率的暴跌反映出人們對未來的擔憂,也顯示出新型冠狀病毒恐慌消退後可能出現的反彈。

PGIM 固定收益資深投資組合經理人 Mike Collins 表示:「在 6 個月後,可能就會出現大幅反彈。」「由於其季節性因素使然,我確實看好下半年會出現相當大的復甦。別忘了,美國的經濟動能仍強。」

的確,週五的非農就業報告只是最新一項展現面對新冠病毒恐慌美國經濟仍然強勁的例子,但卻無濟於事。

市場不分青紅皂白地拋售股票,大量購買政府債券,兩者交互消長,並對持續不斷的利多經濟新聞沒有反應。

Action Economics 全球固定收益分析總經理 Kim Rupert 表示:「這是一種循環交易。」「股市正在關注 10 年期殖利率和整個曲線的下跌。這使股票價格下跌,資金流向債券市場。它只是在兩個市場之間像打乒乓球一樣來回,將一切拉低。」

但是她也認為,殖利率的下降雖然預示著近期的恐慌情緒,但同時也預示著未來可能會有更好的發展方向。

她說:「一旦問題解決,債市的刺激措施可能在下半年產生巨大的正面影響。」「也許在短期內適得其反,只是恐慌交易把殖利率大幅拉低。但是就目前而言前景還太模糊,很難看到很多效果。」

可以肯定的是,市場並不認為降低利率有助於應對疾病恐慌引起的經濟放緩。

降低資本成本通常有助於解決需求方面的問題。聯準會 (Fed) 週二 (3 日) 將基準利率調降 50 個基點,Rupert 說這是浪費火力。她說:「它們本來可以做得更好。」像是僅僅釋出可能降息訊號並在採取行動之前繼續監測事態發展。

但相反地,Fed 採取了行動,現在市場預期本月聯邦公開市場委員會 (FOMC) 將再降息 75 個基點。從週二的舉動來看,市場似乎並沒有感到太過安心,部分投資人擔心 Fed 的彈藥可能所剩無幾。

富蘭克林鄧普頓固定收益部門投資長 Sonal Desai 說,「會有恐慌是由於 Fed 即將用罄降息能力,無視過去 10 年全球央行採取非常政策措施的事實。Fed 降息並不成熟。」

她也認為經濟會從新冠病毒的恐慌中復甦,但這不僅需要低利率。除了史上最低的借貸水平,她認為,對某些經濟特別敏感的產業如餐飲業提供某種形式的刺激措施,也是適當的。

Desai 說:「在這個階段,如此低的利率將是非常有助的。」「但是在過渡時期,如果想要刺激經濟,真正需要的是針對性的幫助,以避免無力償債和破產達到 Fed 也救不回來的水平。」

甚至另一種避風港投資:黃金,今年來的漲幅也達 9.4%。

但是,隨著殖利率趨近於零以及令人擔憂的回彈潛力,部分投資人可能開始質疑債券市場在未來幾週內是否會不再是避風港。

管理期貨基金的 AlphaSimplex Group 投資組合經理人 Kathryn Kaminski 說,「安全港可能不再安全。」

本周利率的暴跌反映出人們對未來的擔憂,也顯示出新型冠狀病毒恐慌消退後可能出現的反彈。

PGIM 固定收益資深投資組合經理人 Mike Collins 表示:「在 6 個月後,可能就會出現大幅反彈。」「由於其季節性因素使然,我確實看好下半年會出現相當大的復甦。別忘了,美國的經濟動能仍強。」

的確,週五的非農就業報告只是最新一項展現面對新冠病毒恐慌美國經濟仍然強勁的例子,但卻無濟於事。

市場不分青紅皂白地拋售股票,大量購買政府債券,兩者交互消長,並對持續不斷的利多經濟新聞沒有反應。

Action Economics 全球固定收益分析總經理 Kim Rupert 表示:「這是一種循環交易。」「股市正在關注 10 年期殖利率和整個曲線的下跌。這使股票價格下跌,資金流向債券市場。它只是在兩個市場之間像打乒乓球一樣來回,將一切拉低。」

但是她也認為,殖利率的下降雖然預示著近期的恐慌情緒,但同時也預示著未來可能會有更好的發展方向。

她說:「一旦問題解決,債市的刺激措施可能在下半年產生巨大的正面影響。」「也許在短期內適得其反,只是恐慌交易把殖利率大幅拉低。但是就目前而言前景還太模糊,很難看到很多效果。」

可以肯定的是,市場並不認為降低利率有助於應對疾病恐慌引起的經濟放緩。

降低資本成本通常有助於解決需求方面的問題。聯準會 (Fed) 週二 (3 日) 將基準利率調降 50 個基點,Rupert 說這是浪費火力。她說:「它們本來可以做得更好。」像是僅僅釋出可能降息訊號並在採取行動之前繼續監測事態發展。

但相反地,Fed 採取了行動,現在市場預期本月聯邦公開市場委員會 (FOMC) 將再降息 75 個基點。從週二的舉動來看,市場似乎並沒有感到太過安心,部分投資人擔心 Fed 的彈藥可能所剩無幾。

富蘭克林鄧普頓固定收益部門投資長 Sonal Desai 說,「會有恐慌是由於 Fed 即將用罄降息能力,無視過去 10 年全球央行採取非常政策措施的事實。Fed 降息並不成熟。」

她也認為經濟會從新冠病毒的恐慌中復甦,但這不僅需要低利率。除了史上最低的借貸水平,她認為,對某些經濟特別敏感的產業如餐飲業提供某種形式的刺激措施,也是適當的。

Desai 說:「在這個階段,如此低的利率將是非常有助的。」「但是在過渡時期,如果想要刺激經濟,真正需要的是針對性的幫助,以避免無力償債和破產達到 Fed 也救不回來的水平。」

No comments:

Post a Comment